大选落地后最重要的风向标:特朗普经济政策会终结美联储的降息节奏吗?

文章转载来源: Odaily星球日报

原创 | Odaily星球日报(@OdailyChina)

作者|南枳(@Assassin_Malvo)

昨日,特朗普赢得美国大选,带领比特币突破历史高点,最高录得 76400 USDT,加密市场也随之全体上涨。美国大选是继比特币现货 ETF 与以太坊现货 ETF 之后的最关键事件,而在大选落下帷幕之后,美联储降息节奏成为宏观层面少有的核心事项之一。

本周五凌晨 3 时,美联储将公布利率决议,本次将降息多少?未来几个月会有大放水吗?Odaily 将于本文总结各方观点。

11 月降息 25 个基点板上钉钉

市场已定价加息 25 个基点

首先在数据面上,据 CME 美联储观察,美联储 11 月降息 25 个基点接近完全定价,概率现报 96.8% 。

据金十报道,考虑到此前美联储主席鲍威尔已表示合理降息速度应是 25 个基点,叠加这两个月的经济数据表现相对稳定,尽管 10 月非农大幅走弱,但受一次性因素影响较大。故本周美联储降息 25 个基点仍是大概率事件,而非再次降息 50 个基点,或者不降息。

特朗普胜选后的扩张性财政政策影响

摩根大通分析师 David Kelly 本周二表示,美联储几乎肯定会在周五利率决策中降息 25 个基点,即使选举在此之前举行。但 Kelly 进一步表示,如果特朗普本周赢得美国大选,美联储最早可能在 12 月暂停其宽松周期,特朗普的扩张性财政政策计划将推高通胀并阻止利率下降。

Kelly 指出,“如果特朗普赢得大选,那么他将会采取更加扩张性的财政政策,可能引发贸易战,赤字将扩大,利率也将上升。”

12 月降息仍悬而未决

特朗普已成功赢得选举,如上一节 Kelly 所述,特朗普当选后其政策将改变市场经济和通胀情况。埃德蒙德罗斯柴尔德集团分析师在一份报告中称,在特朗普的领导下,美国通胀可能迅速上升。具体而言,贸易关税风险和驱逐无证移民工人的威胁可能会推动美国通胀率上升。这些因素可能会对美联储遏制通胀的努力构成挑战。他们表示:“随着特朗普计划对通胀的影响变得越来越清晰,美联储可能会部分放弃其最新报告中预期的 100 个基点的降息计划。”

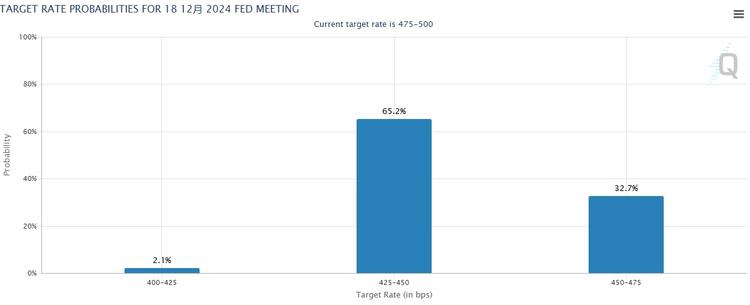

CME 美联储观察数据显示, 12 月维持 450-475 基点的概率为 32.7% ,进一步降息至 425-450 基点的概率为 65.2% ,另有 2.1% 的概率多降息 25 个基点。

北欧联合银行分析称,随着特朗普取得美国大选胜利,以及共和党极有可能同时控制参众两院,市场应该预期他的大部分竞选承诺将会兑现。

美联储可能会在今夜和 12 月自动降息 25 个基点,因为他们认为目前的利率是限制性的。若当前强劲的经济发展持续下去,再加上特朗普获胜的影响,应该很快就会让美联储不那么确定,这些先发制人的降息是否有必要。

特朗普政策对通胀的影响要在 CPI 数据中体现出来还需要一段时间,但我们应该会在明年初开始看到对更多招聘和更低移民的影响。我们不确定美联储最终何时决定停止降息,但最有可能的是,在持有鸽派倾向的 FOMC 被说服之前,美联储将在明年 3 月份再次降息 25 个基点,尽管 2025 年不降息的可能性也很大。

中期情况如何?降息可能接近尾声

基金管理公司 Navellier 表示,本次预期的美联储利率下调可能是最后一次降息,因为美联储不喜欢与市场利率作对。但具体情况仍取决于周五的 FOMC 声明和美联储主席鲍威尔的新闻发布会。

不仅多方观点认为美联储降息中期已进入尾声,市场数据也展现出同样倾向。据金十报道,利率期货交易员继续押注美联储将在本周和 12 月各降息 25 个基点,但现在预计美联储可能会在 2025 年上半年降息 25 个基点两次后停止降息,联邦基金利率目标区间降至 3.75% -4% 。

特朗普胜选与降息节奏的底层逻辑

为何特朗普胜选最终将导致降息的放缓乃至结束?中金在一篇研报中进行了具体解释:

该研报指出,美国 2024 年三季度实际 GDP 环比折年率 2.8% ,略低于市场预期的 3.0% ,也较二季度的 3.0% 小幅回落,但仍是一份亮眼的答卷。

分项来看,个人消费支出强劲,企业设备投资扩张,出口与政府开支提速,表明美国经济增长仍然健康。相对偏弱的是房地产投资和建筑投资,显示高利率仍在产生抑制作用。此外,三季度通胀进一步回落,意味着美国经济正在走向软着陆。中金认为美联储暂不需要大幅度降息。

在普通假设情形下,中金预计美联储会继续降息,但降息的速度将放缓,终点(中性)利率也可能比基准情形下的 4% 更高。

而在极端假设情形下,美联储的态度将转“鹰”并在 2025 年重启加息,因为决策者不大可能容忍通胀重新回升到 5% 以上。考虑到遏制通胀一般需要名义政策利率高于通胀(即实际政策利率为正数),这意味着美联储可能需要在 2025 年加息 75 至 100 个基点。

最新评论